本篇文章4328字,读完约11分钟

疫情的发生,加速了产业数字化的进程。G7物联作为一家专注于物流领域,致力于以物联网技术实现物流运输数字化,从而降低众多货运物流公司以及广大货运经营者的运输风险。

今年上半年,我国各地疫情频发,G7物联借助自身数字化平台优势,为疫情期间货车运输打上数字指标,能直观地了解运输过程中的动态变化。

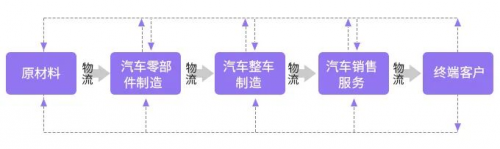

相信在3、4月之前,少有人会格外关注汽车供应链物流,毕竟即便是万亿级市场的汽车产业,其所带动的汽车供应链物流运费规模也仅占中国货运市场的7%。然而就是这7%的占比在前不久吉林、上海疫情爆发的环境下,成为导致整个汽车行业断供的导火索。

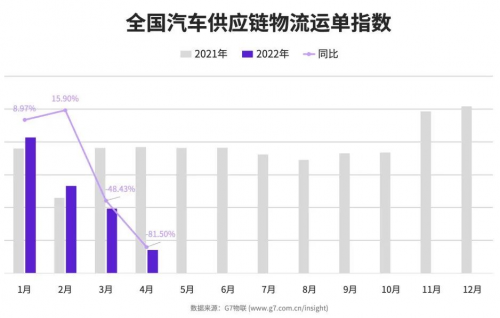

根据G7物联大数据平台统计,从2022年3月份开始,全国汽车供应链物流运单指数便结束了连续2个月的增长,同比下降48.43%,近乎腰斩,而4月份指数则骤降81.5%。

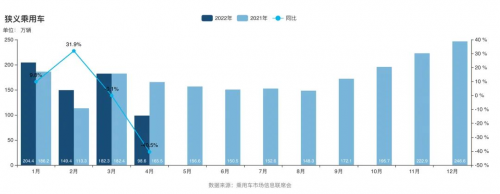

疫情对汽车行业的影响开始通过数据逐一显现。据乘联会统计,2022年4月乘用车市场零售为104.2万辆,同比下降35.5%,环比下降34.0%,4月零售同比与环比增速均处于当月历史最低值。生产方面,4月狭义乘用车生产98.6万辆,同比下降40.5%,环比下降45.9%。

受疫情影响,汽车供应链物流的断裂使得各地零部件供应商无法及时供货,很多厂家也出现停工停产的现象,加上物流运输效率的不可控以及全国有部分经销商选择闭店,无论是生产端、流通端还是销售端都背负着巨大的压力。

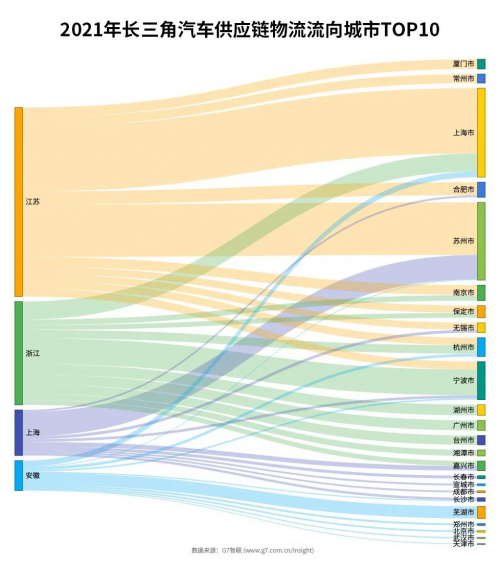

停滞的运力让汽车产业集群很受伤

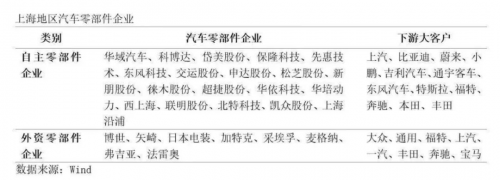

从G7物联大数据平台上我们看出,全国汽车供应链物流热度分布比较有规律,其中主要热度集中在珠三角、长三角、东三省和京津冀,且得益于产业集群效应和一体化程度较高,一半以上的运单在区域内完成。拿此次受疫情冲击最大的长三角举例,2021年,上海、江苏、浙江、安徽4个省份汽车供应链物流流向城市TOP10中,有70%左右集中在长三角。

汽车行业市场规模之大、产业链纵深之广、产业集群效应之深是这次疫情之下汽车行业成为首当其冲的重要原因。加之物流阻断供应链也是目前的头号难题,汽车产业的AB面在疫情面前暴露无遗,集群化、全球化的特征,让产业链上的任何企业都无法独善其身。

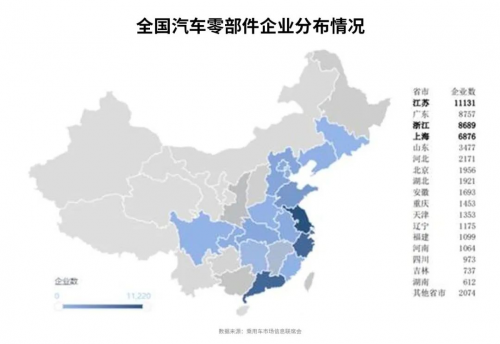

近2个月,广东、上海、吉林等地疫情的背景下,各市区封城、企业停工停产、供应链物流断裂的情况中,给汽车行业带来致命一击。其中,上海对于汽车行业的重要性更是可见一斑,不仅是全球近半数汽车零部件巨头的总部和部分工厂的驻扎地,更是全国汽车产量十分之一的贡献者。

众所周知,由于上汽大众和上汽通用的整体销量大,上汽集团的领军地位始终保持稳定,使得上海汽车工业一直处于发展的快车道。由于上汽通用和大众是德系和美系,区别于日系强调的长期合作彼此渗透,前者在零整关系之间更加倾向于开放、分离。因此培育了大量的零部件企业在上海周边聚集,全国前十大零部件集团的中国总部有九家均位于上海,分别是博世、采埃孚、麦格纳、现代摩比斯、爱信、大陆集团、法雷奥、李尔、弗吉亚。

得益于上海汽车产业链的虹吸效应,带动周边江浙区域也聚集着规模较大的零部件企业上千家,小微企业多达2万多家,合计占全国零部件企业总量44.6%,几乎覆盖汽车的全产业链,如果复工复产没有得到有效落实,则直接影响包括上汽集团、比亚迪、蔚来汽车、特斯拉、吉利、小鹏汽车、奔驰、宝马在内的一众在上海周边有巨大产能的主机厂。

G7物联大数据平台显示,2022年1-4月长三角集群供应链物流运单指数同比下降30.49%,这意味着涉及长三角地区的零部件体系供应商无法及时供货,有的甚至完全停工、停运,加之物流效率降低和运输时长不可控,导致生产不畅问题突出。

与此同时,同样受疫情困扰的还有东三省集群,汽车供应链运输量同比下降43%。作为汽车工业的摇篮,从整车角度看,东三省坐拥“一汽红旗、一汽解放、一汽奔腾、一汽大众等多家汽车整车制造企业;零部件角度,拥有大陆、纬湃等世界100强跨国汽车零部件企业。汽车供应链物流不畅通的背后,众多汽车厂家正在感受停产或产能受限所带来的痛楚。乘联会数据显示,4月上海地区五家主力车企生产环比3月下降75%,长春地区合资主力车企生产下降54%,其他地区总体下降38%。

一辆汽车拥有大约2万多的零部件,任何一个零部件出现供应问题都会影响传导到下游整车车企导致无法生产出货。以蔚来汽车为例,虽然其工厂在合肥,但由于上游零部件因上海疫情导致短缺,使得蔚来不得不宣布暂时停产。

公开信息显示,4月9日,蔚来汽车在其官方APP上宣布已暂停整车生产。对此,蔚来表示,自3月份以来,因为疫情原因,公司位于吉林、上海、江苏等多地的供应链合作伙伴陆续停产,目前尚未恢复。由于上述原因,近期不少用户的车辆会推迟交付。与此同时,受今年以来全球原材料价格持续大幅上涨,2022年5月10日起,蔚来汽车将对旗下产品价格进行调整,ES8、ES6以及EC6个版本车型起售价上调1万元,BaaS电池租用价格方面,长续航电池包电池租用服务费由1480元/月调整为1680元/月。

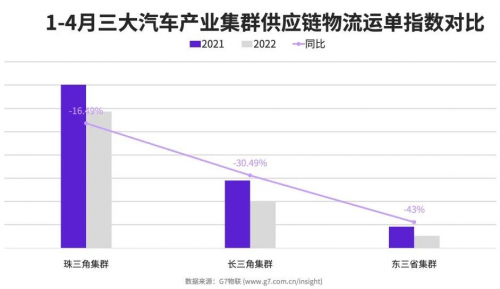

无独有偶,4月13日,长城汽车旗下坦克品牌在其官方App上发布通知称,受疫情影响,包括丹东、辽阳、沈阳、营口、滨州在内的30余个市县目前均暂停发运。同时,受上海、江苏、吉林等地疫情影响,坦克300车型共涉及8家供应商伙伴停工、停运,目前受此影响坦克300车型于4月14日起暂停生产。由于以上原因,坦克300用户的车辆会推迟交付。

在上海拥有超级工厂的特斯拉受疫情影响,自3月16日起停产两天后因上海管控升级,又于3月28日暂停其上海工厂的生产。据悉,特斯拉上海工厂2021年产量占据总产量的50%以上,日产能约2000-2500辆,按照以此推算,特斯拉如今的产量损失或在4万辆左右。

3月31日,大众汽车集团的一位发言人表示,由于疫情期间零部件采购困难,该公司与上汽集团合资运营的上海安亭工厂将从3月31日起部分关闭。据悉,上汽大众在上海市拥有一厂、二厂、三厂及新能源汽车工厂,均位于上海嘉定区安亭镇。

汽车行业开始紧急重启,但物流依旧掣肘

面对汽车行业整体趋势下行,各个地区开始紧急重启。4月16日和4月28日,上海先后公布第一批和第二批复工复产企业白名单共1854家,其中汽车制造及零部件企业占比最多,足以看出汽车行业对上海经济影响举足轻重。

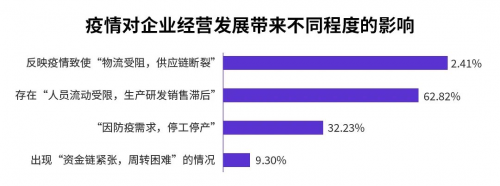

据悉,这些企业虽然得到复工许可,但却面临着巨大困难。员工可以集中闭环生产,供应链物流瘫痪导致原材料和成品难以进出工厂,生产销售无法持续推进却成为掣肘的重要环节,复工容易复产难。根据上海证券报对长三角区域上市公司进行复产复工调研,受访的667家上市公司中有72.41%反馈:疫情致使物流受阻、供应链断裂。

一位上海车企的员工表示,虽然公司在努力推进整车生产,但由于上下游的零部件供应商无法及时供货,导致产线的生产装配仍然无法如期完成。

早在4月中下旬,产业分析师郭明錤便在推特上表示,相较于上海工厂的两班制,特斯拉本次复工后将采取一班制,因此每小时工作量将会直接减半,据此计算,上海工厂当前的零部件库存仅供支撑两周半,后续产能还需根据供应链的情况进行调整。也就是说,由于供应链物流断裂导致无法及时供应,刚复工不久的特斯拉上海工厂可能再度面临停产局面。

同样,位于江苏的某汽车座椅公司工作人员也曾向媒体表示:“工厂现在还在往外地运送成品,但物流比较复杂。一些车企客户最近都停线了,我们的生产计划也被迫调来调去。由于供应商供不上货,我们也面临原材料短缺的问题。”

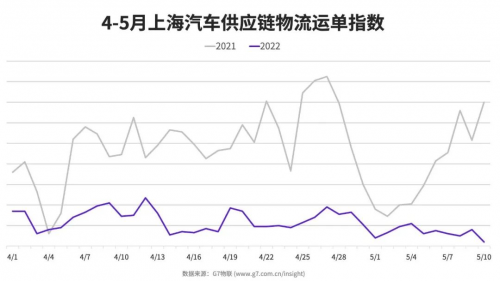

在上海、江苏等地疫情暴发后,物流运输环节存在的管理问题日益暴露出来,“配件进不来,产品出不去”成为当下物流运输的常态。G7物联大数据平台显示,即便是上海中下旬开始复工复产,但直至5月10日,上海汽车供应链物流运单指数同比2021年依旧相差甚远,2022年4月,同比下滑73.68%。

企业复工离不开货物流通,特别是在长三角地区,由于多年的产业链深度整合,汽车零件、金属材料、表面处理原材料等分散于长三角各个城市,打通整个长三角物流对于上海头部整车制造商及零件供应商来说至关重要。

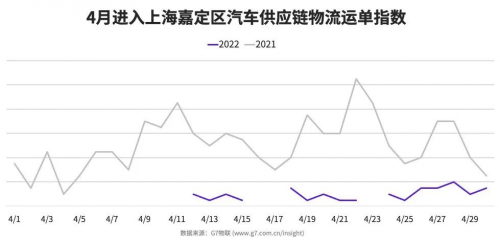

目前,嘉定区正在通过设立中转站的方式疏通物流链条。根据G7物联大数据平台我们看到,从2022年4月1日-4月12日,进入上海嘉定区的汽车供应链物流为几乎为停滞状态。据镁客网表示,从3月31日起,缺少原材料的嘉定安亭工厂进入了停产状态,安亭镇位于上海市与江苏省交界处,在高速口的层层防疫管理面前,一些缺少通行证的卡车司机被迫放弃了前往上海的计划,停在了苏州市境内。

4月18日,长三角重要物资应急保供中转站正式开始运营,首批中转站共6个(已建成4个),其中上海2个,分别位于嘉定区、闵行区,由上海安吉速驰物流承担建设和运营。与此同时,我们也通过G7物联大数据平台看到,4月18日,进入嘉定区的汽车供应链运输迎来本月的第一个高点。目前嘉兴安亭中转站已顺利打通上海和杭州、宁波、南京等长三角地区汽车零部件双向运输通道,每天能够保障30辆20吨以上车辆的中转需求,确保关键零部件不断供。

前不久,交通运输部回应“长三角物流运行不畅”的问题时,强调了“不得层层加码一刀切”。随着上海疫情的逐渐好转,相信供应链物流对于复工复产的影响也会逐步降低。

疫情之下,越是重度依赖供应链的产业越能感受到物流断裂所带来的痛楚,即便是像汽车这种集群式发展的产业,一旦物流熔断,也只能是“咫尺天涯”。当然,重创之下我们也看到了国家、产业积极寻求疏通物流方式方法的信号,也相信疫情退散后,汽车供应链物流会逐步回到正轨,届时,汽车产业或将重新考虑集群式发展的背后,如何协调物流伙伴资源,加强供应链物流的韧性。

标题:G7物联大数据平台|多指标分析万亿级市场的汽车产业现状

地址:http://www.t46t.com/mrxw/30213.html